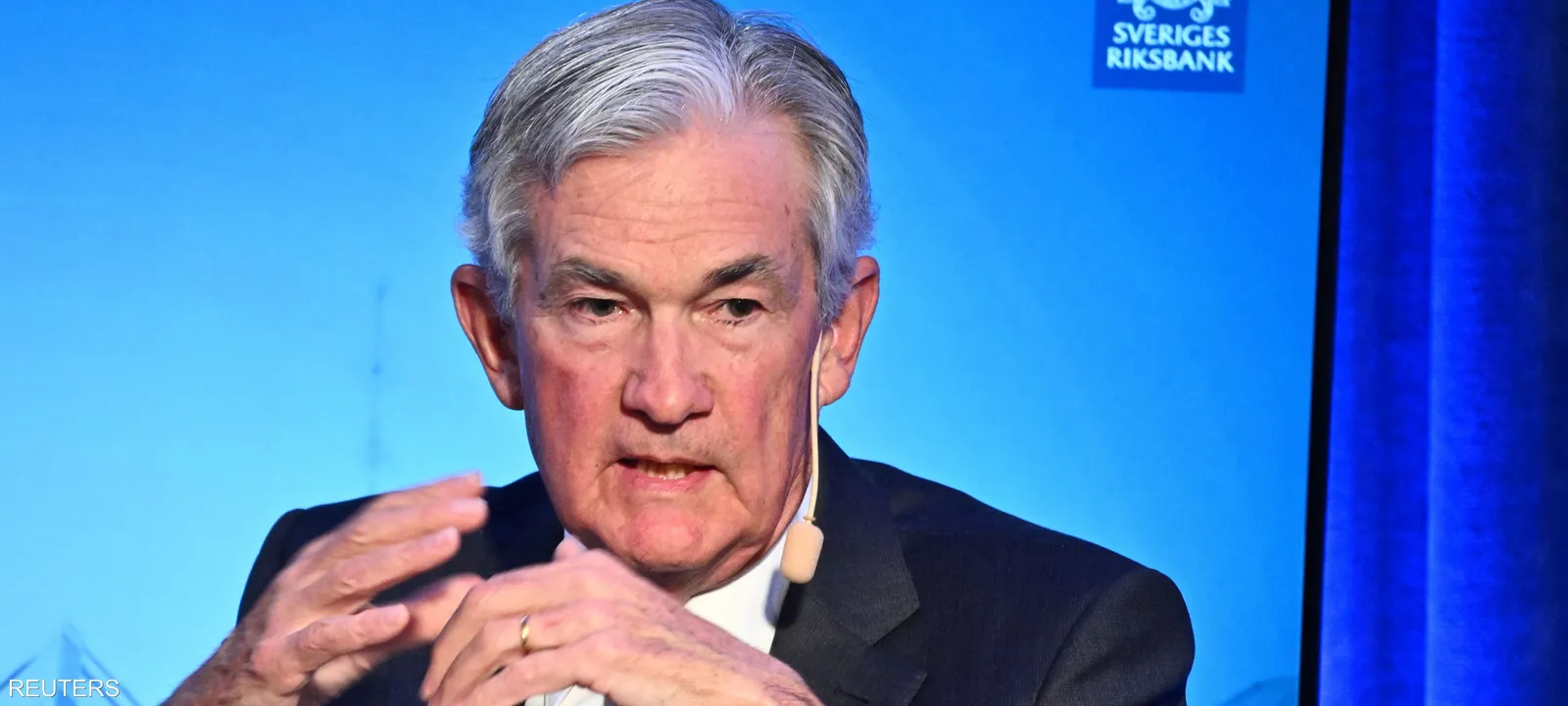

مرة جديدة، تحدث تصريحات محافظ الفيدرالي الأميركي جيروم باول تقلبات كبيرة في توقعات الأسواق، ففي حين كانت الأسواق شبه متأكدة من أن الفيدرالي متجه لرفع الفائدة بواقع 25 نقطة أساس، خلال الاجتماع الذي ستعقده لجنة السوق المفتوحة الفيدرالية في 21 و22 مارس، أتت كلمة باول في الكونغرس بمثابة مفاجأة غير منتظرة أحدثت تحولا في المشهد.

فقد أعلن باول في شهادته خلال جلسة استماع حول “تقرير السياسة النقدية نصف السنوي إلى الكونغرس”، أن البيانات الاقتصادية الأخيرة، جاءت أقوى من المتوقع، مما يشير إلى أن المستوى النهائي لأسعار الفائدة من المرجح أن يكون أعلى مما كان متوقعاً في السابق.

وهذه الكلمات كانت كفيلة بجعل الأسواق تُحدد نسبة الزيادة المقبلة للفائدة بـ 50 نقطة أساس، بدلاً من 25 نقطة، وذلك رغم أن باول شدد في حديثه على أن “الرؤية ليست واضحة بعد، وأنه لا قرار بشأن وتيرة رفع الفائدة حتى الآن”.

ورفع الاحتياطي الفيدرالي الأميركي معدلات الفائدة سبع مرات خلال العام 2022، ومرة واحدة حتى الآن خلال 2023، لتتراوح حالياً بين نطاق 4.5 في المئة إلى 4.75 في المئة.

لماذا رفع الفوائد؟

يهدف الفيدرالي من خلال رفعه لمستويات الفائدة الى محاربة التضخم، إلا أن بيانات شهر يناير 2023 أظهرت أن التضخم الذي تم قياسه في أسعار نفقات الاستهلاك الشخصي، لا يزال يسير بمعدل 5.4 في المئة سنوياً، وهذا أعلى بكثير من هدف الاحتياطي الفيدرالي على المدى الطويل البالغ 2 في المئة.

وكانت التوقعات تشير الى أن السعر الاقصى الذي ستصل إليه الفائدة الأميركية، سيتراوح في نطاق 5.5 في المئة و5.75 في المئة وذلك خلال شهر سبتمبر 2023، إلا أن أداة CME FedWatch رأت أنه مع وجود فرصة برفع مستويات الفائدة، بواقع 50 نقطة أساس في الاجتماع المقبل للفيدرالي، فإن السعر الاقصى للفائدة قد يصل الى مستوى 6 في المئة في سبتمبر 2023.

وبحسب رويترز، إذا كانت أسعار فائدة الاحتياطي الفيدرالي الأميركي، سترتفع إلى 6 في المئة، فإن حجم ووتيرة هذه الخطوة تجعل القراءة غير مريحة للمستثمرين، كما أن هذه الخطوة تعتبر بمثابة مزيج سلبي بشكل عام للأسواق الناشئة.

عملات في مهب الريح

قال مانيك نارين الخبير الاستراتيجي في بنك UBS في مذكرة نشرتها رويترز، إن تشديد الاحتياطي الفيدرالي مستوى الفائدة برفعها الى 6 في المئة، سيختبر بحزم “عتبة الألم” التاريخية لأصول الأسواق الناشئة، متوقعاً أن تضعف الروبية الهندية واليوان الصيني والبيزو الفلبيني والتشيلي بنسبة تصل إلى 5 في المئة من جراء هذا التوجه.

فيما قال سهيل المحطاني، محلل الأصول المتعددة في شركة الاستثمار Ninety One، إن “الأسواق المبتدئة” هي التي من المحتمل أن تواجه وطأة الضرر من ارتفاع أسعار الفائدة بشكل حاد بحسب رويترز.

و”الأسواق المبتدئة” هو مصطلح استخدم لأول مرة عام 1992 من قبل فريدة خامباتا العضو في مؤسسة التمويل الدولية، ويُقصد به الدول أو الاقتصادات التي تميزها أسواق أقل تطوراً وأصغر حجماً مقارنة باقتصادات الاسواق الناشئة.

وتتميز الأسواق المبتدئة بمجموعة من الخصائص أهمها، قيمة رؤوس أموال منخفضة نسبياً، وحالة عدم يقين إزاء الأخطار السياسية والاقتصادية وهي تعتبر جاذبة للمستثمرين الذين يبحثون عن عائدات طويلة الأجل، كون هذه الأسواق تتمتع بالقدرة على النمو بشكل مستقر وثابت على مدار عقود، ومن أمثلة “الأسواق المبتدئة” بلغاريا ليتوانيا رومانيا كينيا وكازخستان وسريلانكا.

أسباب تضرر الأسواق المبتدئة

يقول الرئيس التنفيذي ورئيس الاستثمار في ATA Global Horizons علي حمودي في حديث لموقع “اقتصاد سكاي نيوز عربية”، إن التوقع باحتمال تضرر “الأسواق المبتدئة”، من خطوة رفع الفائدة إلى مستويات 6 في المئة، ناتج عن كون هذه الأسواق لديها ديون خارجية مقومة بالدولار، وبالتالي فإن رفع الفائدة سيرفع من كلفة الديون على هذه الدول، مشيراً أيضاً الى أن عدداً من الدول التي تعد من ضمن “الأسواق المبتدئة” ليس لديها مخزون كبير من الاحتياطيات بالعملات الأجنبية، وهو ما سينعكس سلباً على وضعها.

ويرى حمودي أن عملات الأسواق الناشئة وعملات الدول التي لديها ديون خارجية مقومة بالدولار، ستتضرر من رفع الفائدة إلى مستويات 6 في المئة، خاصة إذا ترافق ذلك مع ركود اقتصادي عالمي أو في اقتصاديات كبرى مثل أميركا، مشيراً ايضاً إلى احتمال أن تتضرر العملات السلعية مثل الدولار الأسترالي والدولار الكندي.

ويشرح حمودي أن الارتفاعات الكبيرة بأسعار الفائدة، تزيد من مخاوف تباطؤ الاقتصاد العالمي، حيث ينعكس هذا الأمر ضرراً على الدول التي تعتمد على الصادرات، مثل كندا وأستراليا، ومن هنا يأتي الخوف من أن تتأثر سلباً عملات هذه الدول أو باقي العملات السلعية.

التأثير على أسواق السهم

ويضيف حمودي في حديثه لموقع “اقتصاد سكاي نيوز عربية”، ان استمرار ارتفاع الفائدة وصولاً إلى مستوى 6 في المئة سيؤثر سلباً على أسواق الأسهم، التي تعتبر مخاطرها أعلى من مخاطر استثمارات الدخل الثابت، واستثمارات عوائد حسابات التوفير.

وأشار إلى أن جميع أسواق السهم ستتضرر، ولكن الأسواق الآسيوية ستكون الأكثر تضرراً، نتيجة هجرة رؤوس الأموال من هذه الأسواق، إلى السندات الأميركية أو غيرها من الأصول المقومة بالدولار التي تعطي عائداً بالدولار عموماً.

كيف تتأثر السندات؟

وقال حمودي إنه عادة وفي أجواء ارتفاع أسعار الفائدة الأميركية، فإن أسعار السندات تنخفض وعوائدها ترتفع، فاستقطاب مستثمرين جدد للسندات في ظل ارتفاع الفائدة على الدولار، يحتاج إلى تخفيض أسعارها، وأن تعطي فوائد أعلى من فوائد المركزي الأميركي، وإلا سيقوم المستثمر بوضع أمواله في حساب توفير ويأخذ عليها فائدة مرتفعة.

وتوقع محللون في “جيه بي مورغان” أن يكون رفع الاحتياطي الفيدرالي للفائدة بمقدار 50 نقطة أساس، بمثابة تحول في النظام لصالح القوة الهائلة للدولار الأميركي، على أن يضعف الدولار بمجرد استقرار سعر الفائدة النهائي.

واستبعد حمودي في حديثه لموقع “اقتصاد سكاي نيوز عربية”، أن تتحول خطوة رفع الفائدة بمقدار 50 نقطة أساس، إلى قوة هائلة لصالح للدولار الأميركي، مشيراً إلى أنه في الزمن الحالي تتجه جميع البنوك المركزية الكبرى مثل المركزي الأوروبي وبنك إنجلترا المركزي، إلى رفع الفوائد وهذا ما قد يحد من ارتفاع الدولار بشكل كبير.

ويرى أن مؤشر الدولار الأميركي الذي يتحرك الآن بين 104 و105 نقاط، لا يمكن أن يعود الى مستويات 114 نقطة التي سجلها في سبتمبر- أكتوبر 2022.

وعن سبب معاندة مستويات التضخم لإجراءات المركزي الأميركي، يقول حمودي إن التضخم لا يمكن التغلب عليه بين ليلة وضحاها، أو بمجرد تغيير السياسة النقدية، فالأمر يحتاج إلى مزيد من الوقت، مشيراً إلى أن التضخم الذي يواجهه العالم حالياً، ناتج عن قلة العرض وليس الطلب القوي، فيما لا تزال كلفة النقل مرتفعة وهذا الأمر لا يمكن حله خلال شهر أو شهرين.

المصدر: سكاي نيوز عربية